Consulta el Historial Crediticio en Cifin (Transunion)

En este artículo aprenderás:

- Cómo CIFIN (TransUnion) recopila y utiliza tu información financiera: Descubre las fuentes de datos, los servicios que ofrecen y cómo afecta tu historial crediticio.

- Las diferencias clave entre CIFIN y Datacrédito: Entiende cómo cada central de riesgo opera, qué tipo de información manejan y cómo se calculan los puntajes crediticios.

- Tus derechos y cómo acceder a tu historial crediticio, gratis o con suscripción: Aprende a consultar tu reporte, corregir errores y protegerte del fraude, tanto en persona, por teléfono o en línea.

¿Sabías que tus decisiones financieras dejan huella? En Colombia, CIFIN, ahora parte de TransUnion, es una de las entidades que guarda esa información. Desde que comenzó, ha sido clave para decidir quién recibe créditos y quién no. En este artículo, vamos a explorar cómo funciona CIFIN, cómo puedes revisar tu historial y entender su importancia, y en qué se diferencia de otras centrales como Datacrédito. Acompáñanos a descubrir cómo esta herramienta influye en tu vida financiera.

¿Qué es Cifin?

En los años 80, los bancos en Colombia necesitaban organizarse mejor con la información. Así nació CIFIN, parte de Asobancaria, para ayudar a controlar las deudas. Los bancos compartían información de quién debía dinero, y esto ayudó a que todos tuvieran la misma información, algo que antes no pasaba.

La Cifin, por sus siglas Central de Información Financiera, fue adquirida por Transunion en el año 2016. Exactamente la empresa de origen holandesa adquirió el 71% de la Cifin por una suma de $426.000 millones de pesos.

CIFIN usa programas para predecir y calificar el riesgo, como en otros países. Pero sigue enfocándose en la información financiera oficial, a diferencia de otras centrales que usan datos de diferentes fuentes.

La operación de CIFIN se enmarca en la Ley 1266 de 2008 (Habeas Data), que regula el manejo de información financiera, crediticia, comercial y de servicios. La Superintendencia Financiera de Colombia ejerce supervisión directa sobre CIFIN, garantizando el cumplimiento de estos preceptos legales y la protección de los derechos de los titulares de la información

Fuentes de Datos (¿De dónde salen los datos que usa la CIFIN?)

CIFIN reúne información de cuatro fuentes principales:

- Bancos y entidades financieras: : Incluye bancos, cooperativas y compañías de financiamiento.

- Grandes comercios:: Cadenas y distribuidores de electrodomésticos y otros bienes.

- Empresas de telecomunicaciones:Proveedores de telefonía móvil e internet.

- Aseguradoras:Registran pagos de seguros.

CIFIN recopila información de diversas fuentes, incluyendo bancos, grandes comercios, empresas de telecomunicaciones y aseguradoras. Estas entidades, autorizadas por los titulares de la información y vinculadas a TransUnion®, reportan datos financieros, crediticios, comerciales y de servicios. Según la Ley 1266 de 2008, se les conoce como Fuentes de Información. La variedad de datos de estas Fuentes de Información permite a CIFIN construir perfiles crediticios completos, considerando aspectos que van más allá de las deudas bancarias. Por ejemplo, un retraso en el pago del celular o del seguro del carro puede afectar tu puntaje tanto como un préstamo de vivienda.

Servicios de Transunion

Transunion ofrece 3 servicios principales:

- Reportes de Crédito: En los reportes de crédito podrás ver hasta un histórico de 2 años del comportamiento del pago de tus deudas. Adicionalmente, podrás ver cómo se ve tu perfil de crédito ante los bancos o prestamistas.

- Monitoreo: El servicio de monitoreo trabaja como un asistente, brindándote un acceso permanente para que puedas consultar tu historial de crédito.

- Alertas: Resultan útiles ya que te notifican por correo electrónico cada vez que se realiza una consulta o un cambio en tu perfil de crédito. Adicionalmente son una gran herramienta para protegerte de posibles fraudes. En caso de que alguien intente solicitar un préstamo para un vehículo o una tarjeta de crédito, Transunion te notificará de inmediato para que puedas protegerte

Una vez consultas tu historial crediticio, podrás tener acceso a tu actividad de crédito

¿Cómo saber si estoy reportado en CIFIN?

Una de las formas más rápidas para saber si tienes un historial negativo, o si estás reportado en la Cifin, es solicitando un reporte de crédito directamente a la central de riesgo. El reporte se puede adquirir por $7.800 pesos e incluye:

- Un acceso único a tu Reporte de Crédito

- Información de reportes positivos y negativos con bancos y entidades

- Información que necesitas para tomar mejores decisiones crediticias

¿Cómo consultar tu historial crediticio Gratis?

Tienes derecho a revisar tu información en CIFIN y otras centrales de crédito. Puedes hacerlo gratis una vez al mes. Es importante que conozcas, actualices y corrijas tus datos. No necesitas abogado para consultar o hacer reclamos.

1. Para consultar tu información en persona necesitas:

- Tu documento de identidad original.

- Si envías a alguien:

- Esa persona necesita su documento de identidad original.

- Una autorización o poder original, firmado ante notario y con menos de 90 días de antigüedad.

- Si consultas información de alguien fallecido:

- Tu documento de identidad original.

- El acta de defunción.

- Un documento que pruebe tu relación con la persona fallecida (acta de matrimonio, registro de nacimiento, etc.).

- Además en caso de consultas para personas fallecidas, o para representantes legales, se necesitara, una solicitud escrita, autenticada ante notario, y con vigencia menor a 90 días habiles.

Consulta más detalles en este enlace para consultas en persona

2. Para consultas a través de líneas de atención telefónica y horarios, te mostramos cómo contactarnos:

- Línea Nacional: 01-8000-124346

- Bogotá: (601) 6500821

- Otras ciudades:

- Medellín: (4) 6041795

- Cali: (2) 4850516

- Barranquilla: (5) 3850645

- Bucaramanga: (7) 6970756

- Horario de atención (con agente):

- Lunes a Viernes: 7:00 a.m. a 7:00 p.m.

- Sábados: 8:00 a.m. a 1:00 p.m.

- Para información de crédito, la atención es 24 horas, 7 días a la semana.

- Para agendar cita presencial: llama a las mismas líneas y marca la opción 9.

- Atención presencial: Calle 100 # 7A 81 Piso 8, Bogotá. Debes agendar cita previa llamando a las líneas mencionadas.

- Recepción de documentos escritos: En la misma dirección, de 8:30 a.m. a 12:00 p.m., o a través de la página web de TransUnion.

Recuerda: Para ir a la oficina en Bogotá, necesitas agendar una cita previa por teléfono.

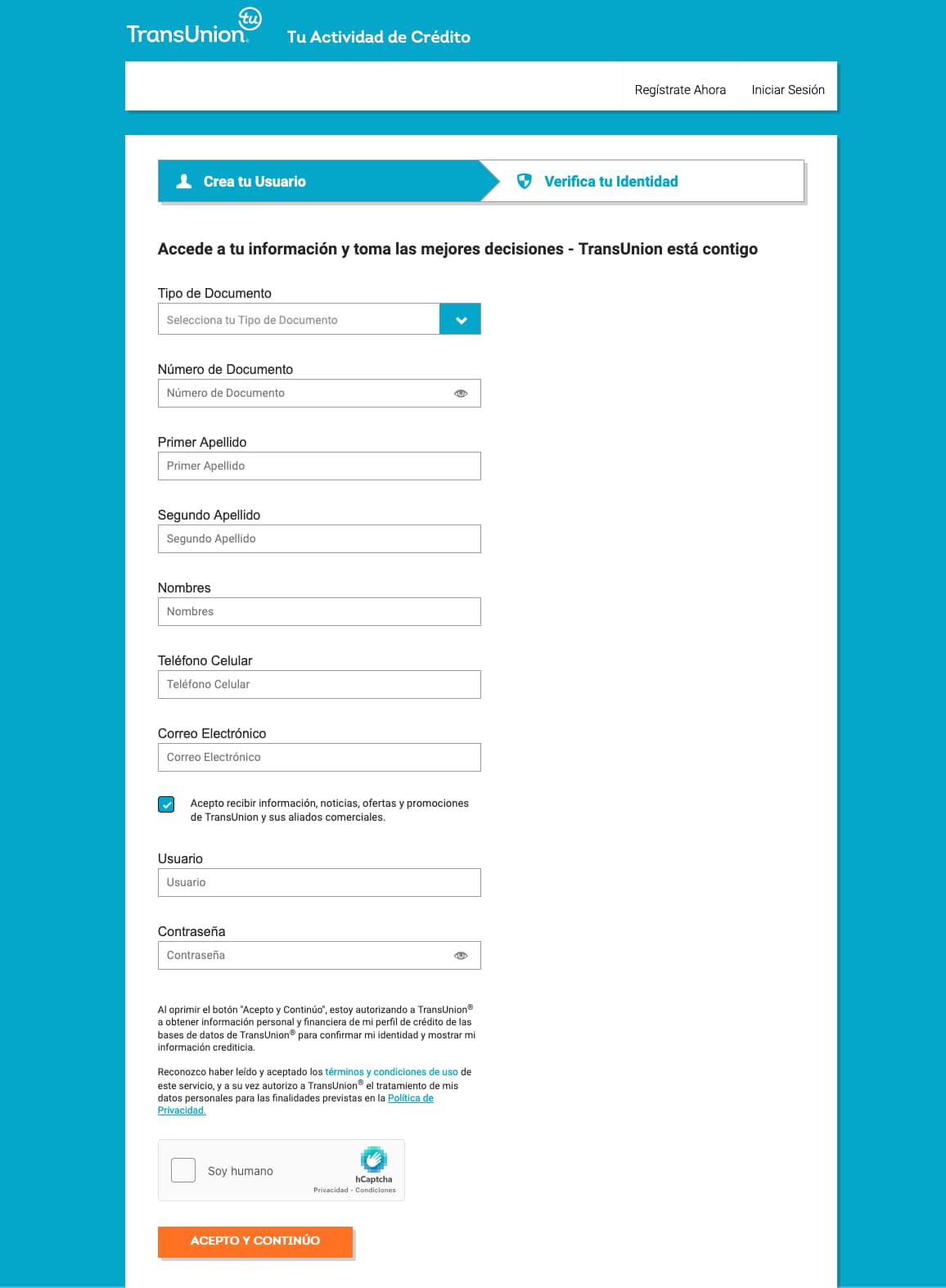

3. Accede a tu reporte gratuito por internet, ya que probablemente sea la forma más rápida de consultar tu reporte de forma gratuita:

Visita el siguiente enlace: https://tuactividaddecredito.transunion.co/CreditView/enrollShort.page?enterprise=TUCO&offer=1FDCR0P

Verás la siguiente pantalla, diligencia tu información para continuar:

Un reporte típico de CIFIN contiene seis secciones críticas:

- Datos identificativos: Verificación de información personal y laboral

- Líneas de crédito activas: Detalle de productos financieros vigentes con montos aprobados y saldos pendientes

- Histórico de comportamiento: Cronología de pagos señalando cumplimientos y moras

- Consultas recientes: Registro de entidades que han accedido al reporte en últimos 6 meses

- Alertas de fraude: Notificaciones sobre posibles suplantaciones o actividades inusuales

- Score crediticio: Puntaje numérico entre 300-850 que sintetiza la reputación crediticia

Consultar tu historial crediticio en TransUnion con una suscripción

Con una suscripción a "Tu Actividad de Crédito" de TransUnion, puedes acceder a tu puntaje de crédito y obtener información detallada sobre tu historial financiero.

Beneficios de la suscripción:

- Acceso Ilimitado: Monitorea tu información crediticia en todo momento y toma decisiones financieras informadas.

- Análisis de Score: Comprende los factores que influyen en tu puntaje y aprende a mejorarlo.

- Notificaciones: Recibe alertas sobre cambios en tu reporte de crédito y protégete del fraude.

- Simulador de Score: Evalúa cómo diferentes acciones podrían afectar tu puntaje de crédito.

Opciones de suscripción:

- Suscripciones con pago único:

- 1 mes: $20,900

- 3 meses: $42,900

- 6 meses: $71,900

- 12 meses: $104,900

- Acceso único (24 horas): $16,900 (Incluye Acceso Ilimitado, Análisis de Score y Simulador de Score)

Con esta suscripción, tendrás las herramientas para entender y controlar tu historial crediticio.

Diferencias entre la Cifin y DataCrédito

Transunion y Datacrédito son dos burós de crédito diferentes. Es decir, cada agencia o central de riesgo, puede obtener datos de manera distinta y es por eso que en algunos casos los scores o puntajes de crédito varíen entre ambas empresas.

Los servicios y la forma como se calculan los puntajes también puede variar entre Transunion y Datacrédito. Ambas centrales de información como TransUnion y Datacrédito, analizan la información que ayuda a los bancos a calificar la confiabilidad de las personas para pagar sus deudas, sin embargo los procesos y la forma como calculan los puntajes es diferente para cada una.

| Dimensión Comparativa |

CIFIN (TransUnion) |

Datacrédito (Experian) |

| Enfoque Informativo |

Datos financieros formales (bancos, aseguradoras) |

Información mixta (financiera + servicios públicos + comercio) |

| Cobertura Sectorial |

87% instituciones reguladas |

62% sector formal, 38% comercio y servicios |

| Modelo de Scoring |

Énfasis en capacidad de pago |

Incluye hábitos de consumo |

| Productos Adicionales |

Alertas antifraude básicas |

Monitoreo continuo, simuladores de crédito |

| Penetración Regional |

Mayor en grandes centros urbanos |

Cobertura nacional homogenizada |

¿Puedo estar reportado en CIFIN y no en Datacrédito?

Sí, existen casos en los que puedes estar reportado en CIFIN y no en Datacrédito. Una de las razones es debido a la periodicidad del informe de calificación, ya que en CIFIN se realiza cada 3 meses, mientras que en Datacrédito se realiza de forma mensual.

Reportar información errónea

Tienes derecho a conocer, actualizar y rectificar su información financiera y crediticia. Estos trámites se pueden realizar de forma personal, ten en cuenta que debes presentar el documento de identidad original. Si la comunicación se realizad por escrito, incluye los nombres completos, el documento de identidad y expresa cuál es la información que deseas conocer.

Cuando se solicita una rectificación de tus datos ante Transunion, la central de crédito acude a la institución reportante con el fin de pedirle que aclare la verdadera situación de la persona que está reportando el error.

Contacto Transunion Colombia

Horario de Atención: De Lunes a Viernes de 8:00 a.m. a 2:00 p.m.

- Línea Nacional: 01-8000-124346

- Bogotá: (1) 3441207

Calle 31 No. 13A – 51. Oficina 101. Horario de atención de lunes a viernes de 8:30 am a 1:00 pm.